Финансовая система – это совокупность финансовых отношений.

По природе своей финансовые отношения являются распределительными, при чем распределение стоимости осуществляется, прежде всего, по субъектам. Субъекты формируют денежные фонды целевого назначения в зависимости от того, какую роль они играют в общественном производстве: являются ли непосредственными его участниками, организуют ли страховую защиту или осуществляют государственное регулирование.

Именно роль субъекта в общественном производстве выступает в качестве первого объективного критерия классификации финансовых отношений. В современных условиях роль и значение государства во всех странах возрастают, вследствие чего возрастают и затраты общества на его содержание.

Наиболее известная и эффективная форма реализации системы, обеспечивающей разделение труда, есть система товарообмена при помощи денег – финансовая система. Финансовая система не есть только лишь сами по себе деньги. Она включает в себя весь комплекс отношений связанных с товарообменом – это и банки, и схема эмиссии, и механизм размножения денег (кредитная система), в нее можно включить и торговые сети и многое другое: все, что способствует товарному обращению между субъектами производства.

Различные формы реализации финансовой системы по-разному стимулируют развитие технологий, качество продукции, удовлетворение нужд потребителей. Допустим, что одна система создает конкурентную среду, ведущую к технологическому прогрессу, но не позволяет сделать количественный скачок в объемах производства в течение короткого времени, а другая система действует наоборот – позволяет совершить быстрый скачок в короткое время, но не создает конкурентную среду.Если у нас отсталое либо разрушенное войной государство, то мы можем применить второй вариант финансовой системы на достаточно небольшой срок.

В современных условиях финансовая система состоит их четырех звеньев – государственного бюджета, муниципальных финансов, финансов государственных предприятий и специальных правительственных фондов. В совокупности они и составляют своеобразную финансовую основу социально-экономической деятельности государства. Разные звенья финансовой системы обслуживают разные виды финансового распределения: внутрихозяйственное – финансами предприятий, внутриотраслевое – финансами предприятий, комплексов, ассоциаций, межотраслевое и межтерриториальное – государственным бюджетом, внебюджетными фондами.

Центральное место в финансовой системе занимает государственный бюджет – самый крупный денежный фонд, который использует правительство для финансирования своей деятельности. За счет государственного бюджета содержатся армия, полиция, значительная часть здравоохранения, с его помощью государство оказывает воздействие на экономические процессы.В силу своего особого положения государственный бюджет взаимодействует с другими звеньями финансовой системы, оказывая им при необходимости помощь. Она производится путем передачи денежных средств из центрального государственного фонда муниципальным финансовым фондам, фондам государственных предприятий и специальным правительственным фондам.

В каждой стране структура бюджета имеет свои особенности. Она определяется экономическим потенциалом страны, масштабностью задач, решаемых государством на данном этапе развития, ролью государства в экономике, состоянием международных отношений и рядом других факторов. На уровне штатов, земель областей, городов, районов действуют местные органы власти. Их деятельность финансируется за счет местных денежных фондов – местных финансов.

Специальные правительственные фонды – важнейшее звено финансовой системы современных государств. По своей сущности они представляют собой денежные фонды специального назначения. Эти фонды создаются с целью финансирования выполнения возникающих задач.Поскольку каждая страна имеет свои специфические задачи, по стольку нет единой классификации правительственных фондов. К тому же их количество и назначение в каждой стране при переходе от одного этапа развития к другому меняются. Правительственные фонды отличаются друг от друга в зависимости от срока действия, цели использования, правового положения. Как правило, действие многих фондов ограничено во времени. После разрешения конкретной задачи необходимость в конкретном фонде отпадает. Такие фонды называются временными. Другие создаются на длительное время. Их называют постоянными. В зависимости от цели использования государственные специальные фонды подразделяют на следующие:

- научно-исследовательские;

- экономические;

- социальные фонды;

- фонды личного и имущественного страхования;

- военные фонды;

- инвестиционные фонды.

Основная часть специальных фондов образуется либо за счет государственного бюджета, либо за счет местных бюджетов (местные специальные фонды). Их источником являются прямые государственные субсидии или отчисления от налоговых поступлений. Некоторые фонды (личного и имущественного страхования) образуются за счет добровольных взносов юридических и физических лиц.

35. Модель IS-LM

Модель Гикса (или модель "I-S, L-M").

Построена в 1937 году, автор в 1970 году получил нобелевскую премию. В 1953 году модель была усовершенствована Ханком.

Задача:

Отразить двойное равновесие на одной модели - между товарным рынком (где реализуются товары, составляющие валовой продукт страны) и денежным рынком (где продаются и покупаются деньги, капиталы). Эти 2 рынка определяют всё функционирование МКС.

Mодель IS-LM (инвестиции (I), сбережения (S), (предпочтение ликвидности = спрос на деньги) (L), деньги (M)) — макроэкономическая модель, которая описывает общее макроэкономическое равновесие, образующееся путем комбинации моделей равновесия на товарном (кривая IS) и денежном (кривая LM) рынках. Модель была разработана английским экономистами Джоном Хиксом и Элвином Хансеном и впервые использована в 1937 году.

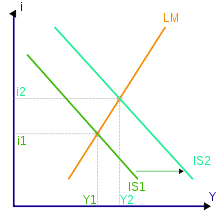

Модель

Кривая IS сдвигается вправо. Новая точка равновесия отличается более высоким национальным доходом и высокой процентной ставкой.

Каждая точка на кривой IS соответствует равновесию на товарном рынке, которое определяется соотношением ВВП (Y) и процентной ставки (i). Кривая IS моделирует две зависимости:

· Зависимость объёма инвестиций от процентной ставки.Чем выше процентная ставка, тем ниже инвестиции. (Издержки перевода. Имеется в виду, что при высокой ставке низкодоходный бизнес перестает функционировать - из него забирают инвестиции). Следовательно, падает национальное производство, и вместе с ним национальный доход. (Однако, если это реакция на подорожавшие ресурсы, это адекватное ситуации снижение производственной деятельности. Нарастить производство в данной ситуации можно внедрением новых технологий.)

· Кейнсианский крест

В свою очередь, каждая точка на кривой LM соответствует равновесию на денежном рынке. Кривая LM моделирует зависимость процентной ставки от национального дохода. Чем выше доход, тем выше процентная ставка (высокий доход → более высокие расходы, связанные с потреблением → более высокий спрос на наличные деньги → более высокая процентная ставка).

Только в точке пересечения кривых достигается равновесие между обоими рынками.

Интерпретация

Модель IS-LM позволяет визуализировать взаимосвязь таких макроэкономических величин как процентная ставка, денежная масса, уровень цен, спрос на наличные деньги, спрос на товары, производственный уровень экономики. Изменения одной или нескольких этих величин приводят к смещению точки пересечения кривых LM и IS, которая в свою очередь определяет уровень производства (и дохода) экономики, а также соответствующий уровень процентной ставки.

Общий вывод:

Государство имеет в своих руках серьёзные рычаги воздействия на МКР (на каждый из рассмотренных элементов может воздействовать гос-во).

36. Типы циклов

В рыночной экономике состояние равновесия периодически нарушается. Наблюдается определенная цикличность, повторяемость в функционировании национального хозяйства, когда периоды подъема сменяются периодами спада. Цикличность можно определить как движение национальной экономики от одного макроэкономического равновесия к другому.

Экономический цикл включает в себя ряд последовательных, сменяющих друг друга фаз, выражающих неравномерность экономического развития. В конечном итоге цикл повторяется.

Экономическая теория выделяет ряд циклов экономического роста:

· Длинноволновые циклы, выражающие долговременные колебания экономической активности с периодом около 50 лет и получившие названия «циклов Кондратьева»;

· Нормальные (большие промышленные циклы) с периодом в 8-12 лет и

· Малые циклы, или «циклы Китчина» продолжительностью 3-4 года. Это тот срок, который необходим для массового обновления основных фондов.

1. Малые (короткие) циклы - это регулярные колебания уровня деловой активности, которые происходят каждые 3-4 года. Они связаны с необходимостью восстановления равновесия на потребительском рынке. Дефицит товара или услуги на рынке вызывает перепрофилирование производства и появление новой структуры отрасли или народного хозяйства с внутренней перегруппировкой имеющихся производственных сил и мощностей.

2. Нормальные циклыили промышленные – кризисы, связанные в основном с изменением спроса на оборудование и сооружения.

3. Большие циклы называют также "длинными волнами" Кондратьева. Кондратьев открыл в 1922г. периодичность научно-технического и социального развития общества. Эти процессы находят свое отражение и в экономике: изменяются темпы роста общественного производства, занятость, структура хозяйства. Большой цикл продолжается 40-60 лет. Согласно этой теории цикл состоит из двух волн — повышательной и понижательной, каждая из которых продолжается около 30 лет. Повышательной волне предшествует всплеск технических изобретений, в процессе нарастания этой волны расширяются мировые экономические связи. Длинные волны вмещают в себя несколько деловых циклов и оказывают существенное влияние на характер протекания последних. Движущей силой больших циклов являются революционные научно-технические открытия, оказывающие существенное влияние на способ производства и полностью обновляющие производственную базу. Большой кризис сопровождается обновлением всей системы рыночных отношений, условий производства и обмена, преобразованием структуры экономики (возникновением новых отраслей) и ценовых пропорций. Часто кризис сопровождается изменениями в социально-политической и культурной сферах: прогрессивными реформами, войнами, изменениями границ и т.п.

Э.Хансен, основываясь на данных экономической истории США, излагает концепцию множественности циклов. По его мнению, данные по развитию народного хозяйства Соединенных Штатов позволяют выделить, по крайней мере, 3 модели циклических колебаний:

1) "малые циклы" — длятся от 2 до 9 лет и порождаются неравномерностью воспроизводства оборотного капитала (на базе колебаний капиталовложений в товароматериальные запасы);

2) "большие циклы" — продолжительностью 6-13 лет, причиной которых служит неравномерность вложений в основной капитал;

3) "строительные циклы" — продолжаются в среднем от 17 до 18 лет с амплитудой колебаний от 16 до 20 лет.

Дата добавления: 2016-07-18; просмотров: 2463;