Тема 7 АНАЛИЗ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ

7.1. Цели, задачи и содержание анализа финансовой деятельности предприятия

Субъектами финансового анализа выступаютзаинтересованные в деятельности предприятия пользователи информации. Каждый субъект анализа изучает информацию исходя из своих интересов. Так, собственникам необходимо определить увеличение или уменьшение доли собственного капитала и оценить эффективность использования ресурсов со стороны менеджмента; кредиторам целесообразность продления кредита, условия кредитования, гарантии возврата кредита; потенциальным инвесторам и кредиторам - выгодность помещения в предприятие своих капиталов и т.д.

Финансовый анализ предприятия принято рассматривать как состоящий из трех взаимосвязанных блоков:

¾ анализа финансовых результатов;

¾ анализа финансового состояния;

¾ анализа деловой активности и эффективности.

Финансовый анализ позволяет получить определенный набор ключевых, наиболее информативных показателей, дающих объективную и точную картину финансового состояния предприятия, его прибылей и убытков, изменений в структуре активов и пассивов, в расчетах с дебиторами и кредиторами и т.д. При этом менеджера, аналитика может интересовать как текущее состояние показателей и их сравнение с прошлыми результатами, так и их проекция на ближайшую или более отдаленную перспективу, т.е. ожидаемые параметры финансового состояния.

Таким образом, цели финансового анализа определяются:

v целями и интересами субъектов финансового анализа, т.е. конкретных пользователей финансовой информации;

v временными границами анализа.

Цели анализа достигаются в результате решения соответствующих аналитических задач, которые являются конкретизацией целей анализа с учетом организационных возможностей его проведения, применяемых методов, информационного и технического обеспечения.

7.2. Методы финансового анализа

Методами финансового анализа являются:

1. горизонтальный (временной) анализ — сравнение каждой позиции отчетности с предыдущим периодом;

2. вертикальный (структурный) анализ — определение структуры итоговых финансовых показателей с выявлением влияния каждой позиции отчетности на результат в целом;

3. трендовый анализ — сравнение каждой позиции отчетности с рядом предшествующих периодов и определение тренда, т.е. основной тенденции динамики показателя, очищенной от случайных влияний и индивидуальных особенностей отдельных периодов (например, сезонных, циклических колебаний). С помощью тренда формируют возможные значения показателей в будущем, т.е. осуществляется прогнозный анализ;

4. анализ относительных показателей (коэффициентов) — расчет отношений между отдельными позициями одной или разных форм отчетности, определение взаимосвязей показателей;

5. сравнительный (пространственный) анализ — сравнение показателей отчетности внутри предприятия (фирмы) по структурным подразделениям, а также сравнение показателей данного предприятия (фирмы) с показателями конкурентов, со среднеотраслевыми и средними хозяйственными данными;

6. факторный анализ — анализ влияния отдельных факторов (причин) на результативный показатель с помощью соответствующих приемов исследования. Факторный анализ может быть как прямым (собственно анализ), когда результативный показатель дробят на составные части, так и обратным (синтез), когда его отдельные элементы соединяют в общий результативный показатель.

7.3. Информационное обеспечение финансового анализа

Информационное обеспечение финансового анализа, его структура и содержание определяются действующими формами отчетности предприятия. Следует отметить, что они могут меняться, приближаясь к стандартам, действующим в международной практике бухгалтерского учета. Периодическая бухгалтерская или финансовая отчетность предприятия — это лишь «сырая информация», подготовленная в ходе выполнения на предприятии учетных процедур. Но ее объем и качество в конечном счете определяют решение задач финансового анализа.

Основными документами финансовой отчетности, служащими источниками исходных данных для финансового анализа, служат:

1. «Бухгалтерский баланс предприятия» (форма №1 годовой и квартальной отчетности). Его значение настолько велико, что анализ финансового состояния нередко называют анализом баланса. Баланс отражает финансовое положение предприятия на определенную дату, например на конец отчетного периода. Баланс показывает предприятие как держателя ресурсов — активов, которые равны источникам- пассивам (обязательствам и собственному капиталу).

2. «Отчет о финансовых результатах и их использовании», называемый также «Отчетом о прибылях и убытках» (форма №2 годовой и квартальной отчетности). Отчет о результатах содержит информацию о деятельности по созданию прибыли или о средствах, заработанных и истраченных в течение определенного периода. Многие считают этот отчет важнейшим, поскольку он показывает, насколько преуспело предприятие в достижении своей первоочередной цели — получении приемлемой прибыли.

3. «Отчет о движении денежных средств» (форма №4), который суммирует все денежные поступления предприятия и раскрывает их расходование в течение отчетного периода. Этот отчет появился сравнительно недавно, поскольку стало ясно, что Отчет о финансовых результатах показывает только изменения в финансовом положении предприятия, а множество фактов хозяйственной жизни, особенно тех, что относятся к капиталовложениям или финансовым операциям, не получали в нем отражения.

7.4. Анализ прибыльности

Основными задачами анализа финансовых результатов деятельности предприятия являются:

¾ оценка динамики показателей прибыли, обоснованности образования и распределения их фактической величины;

¾ выявление и измерение действия различных факторов на прибыль;

¾ оценка возможных резервов роста прибыли на основе оптимизации объемов производства и издержек.

Реализация этих задач предполагает:

1) определение и оценку абсолютных показателей прибыли предприятия и их динамики;

2) определение и оценку относительных показателей рентабельности (нормы прибыли) и их динамики;

3) определение влияния отдельных факторов на прибыль и рентабельность (факторный анализ);

4) анализ безубыточности.

Таким образом, в центре анализа финансовых результатов деятельности предприятия - анализ абсолютных и относительных показателей прибыли и влияющих на нее факторов.

Прибыль — это конечный финансовый результат деятельности предприятия, в обобщающем виде характеризующий эффективность его работы. Прибыль выступает важнейшим фактором стимулирования производственной и предпринимательской деятельности предприятия и создает финансовую основу для ее расширения. Налог на прибыль является одним из основных источников формирования доходов государственного бюджета. За счет прибыли погашаются долговые обязательства предприятия перед кредиторами и инвесторами. Прибыль, получаемая предприятием, обусловлена объемом продаж продукции или услуг, их качеством и конкурентоспособностью, уровнем затрат, эффективностью управления предприятием, в том числе его производственной, маркетинговой, финансовой, технологической, кадровой и инвестиционной стратегией.

Следовательно, прибыль является важнейшим обобщающим показателем в системе оценочных показателей эффективности производственной, коммерческой и финансовой деятельности предприятия.

Система показателей финансовых результатов включает не только абсолютные, но и относительные показатели (коэффициенты) эффективности. К ним относятся и показатели рентабельности (термин, более близкий принятому в зарубежной практике — нормы прибыли). Рассчитываются и анализируются общая рентабельность, рентабельность продукции, рентабельность капиталовложений и ряд других показателей рентабельности. Различные показатели и методы расчета рентабельности, сравнение их динамики используются для факторного анализа и выявления возможных резервов роста прибыльности и эффективности работы предприятия.

7.5. Анализ состава и динамики прибыли

Для определения источников получения прибыли вся деятельность предприятия разделяется на:

1 основную, или текущую деятельность (производство и реализация продукции, работ, услуг);

2 финансовую деятельность (получение кредитов и выдача их другим предприятиям; участие предприятия в деятельности других компаний; операции предприятия на финансовых рынках, в том числе связанные с колебаниями валютных курсов (курсовые разницы) и др.);

3 инвестиционную деятельность

Такое деление весьма важно, поскольку оно позволяет определить, каков удельный вес доходов, полученных как от основной деятельности предприятия (реализации продукции, работ, услуг), так и из других источников, в том числе таких, которые не являются характерными для данного предприятия и не могут рассматриваться как постоянный источник его доходов.

При анализе показателя общей прибыли отчетного периода следует оценить влияние прогрессивных факторов формирования прибыли- снижения себестоимости продукции, роста объема реализации, повышения качества и улучшения ассортимента продукции. Выявляются также факторы внешнего воздействия на работу предприятия, такие как изменение цен, тарифов и т.д., а также отрицательных явлений в работе предприятия, влияющих на его результаты (нарушение установленных стандартов, технологии и др.).

В анализе динамики и состава прибыли используются данные, содержащиеся в «Отчете о прибылях и убытках» (форма №2) которые позволяют проанализировать финансовые результаты, полученные от всех видов деятельности предприятия, установить структуру прибыли.

7.6. Анализ финансовых результатов от реализации продукции и услуг

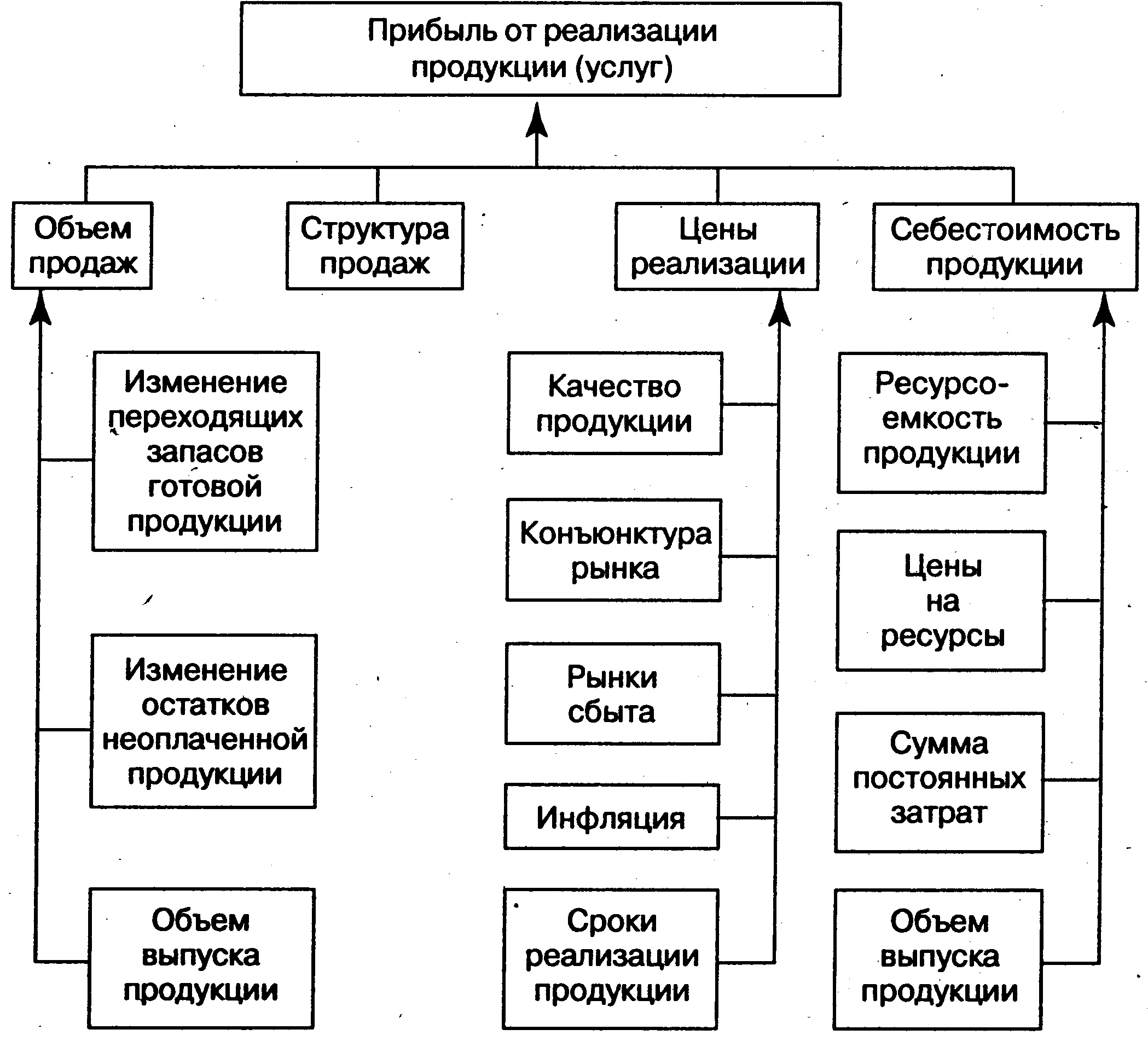

Основную часть прибыли получают от реализации продукции и услуг. В процессе анализа изучаются динамика, выполнение плана прибыли от реализации продукции и определяются факторы изменения ее суммы (рис 9).

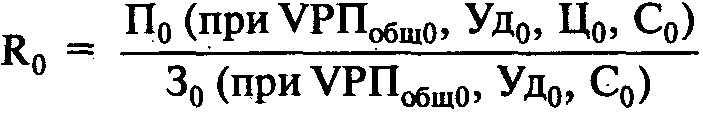

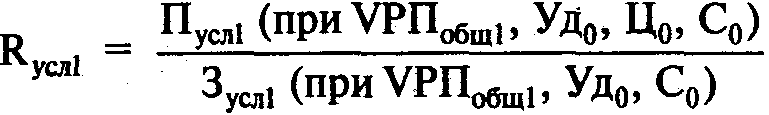

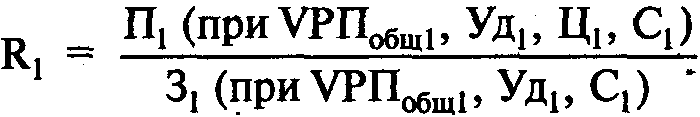

Прибыль от реализации продукции в целом по предприятию зависит от четырех факторов первого уровня соподчиненности: объема реализации продукции (VРП); ее стуктуры (Удi); себестоимости (Сi) и уровня среднереализационных цен (Цi):

П = ∑ [ VРПобщ ∙ Удi ∙ (Цi – Сi)].

Объем реализации продукции может оказывать положительное и отрицательное влияние на сумму прибыли. Увеличение объема продаж рентабельной продукции приводит к увеличению прибыли. Если же продукция является убыточной, то при увеличении объема реализации происходит уменьшение суммы прибыли.

Структура товарной продукции может оказывать как положительное, так и отрицательное влияние на сумму прибыли. Если увеличится доля более рентабельных видов продукции в общем объеме ее реализации, то сумма прибыли возрастет. Напротив, при увеличении удельного веса низкорентабельной или убыточной продукции общая сумма прибыли уменьшится.

Себестоимость продукции обратно пропорциональна прибыли: снижение себестоимости приводит к соответствующему росту суммы прибыли, и наоборот.

Изменение уровня среднереализационных цен прямо пропорционально прибыли: при увеличении уровня цен сумма прибыли возрастает, и наоборот.

Расчет влияния этих факторов на сумму прибыли можно выполнить способом цепной подстановки.

Следует проанализировать также выполнение плана и динамику прибыли от реализации отдельных видов продукции, величина которой зависит от трех факторов первого уровня: объема продажи продукции, себестоимости и среднереализационных цен. Факторная модель прибыли от реализации отдельных видов продукции имеет вид:

П = VРПi ∙ (Цi – Сi).

Методика расчета влияния факторов способом абсолютных разниц:

ΔПVРП = (VРП1 – VРП0) ∙ (Ц0 – С0);

ΔПЦ = (Ц1 – Ц0) ∙ VРП1;

ΔПС = – (С1 – С0) ∙ VРП1.

После этого необходимо детально изучить причины изменения объема продаж, цены и себестоимости по каждому виду продукции.

Рис.9. Структурно-логическая модель факторного анализа прибыли от основной деятельности

7.7. Анализ рентабельности деятельности предприятия

В целом результаты деятельности предприятия могут оцениваться с помощью как абсолютных, так и относительных показателей. Рассмотренные выше абсолютные показатели позволяют проанализировать динамику различных составляющих прибыли (операционной, отчетного периода, чистой) за ряд лет. Следует иметь в виду, что эти показатели, во-первых, не позволяют проводить обоснованные сравнения между предприятиями и, во-вторых, подвержены влиянию инфляции, что может лишить их экономического смысла, если при этом не используются соответствующие способы их пересчета в сопоставимые цены.

Применение методики анализа относительных показателей позволяет углубить анализ и значительно ослабить влияние инфляции. Относительные показатели (коэффициенты) рентабельности представляют собой различные соотношения прибыли к вложенному капиталу или затраченным средствам (ресурсам) либо к объему реализованной продукции.

Коэффициенты рентабельности показывают, насколько прибыльна и эффективна деятельность предприятия. Так, экономический смысл отношения прибыли, полученной за определенный период, к объему капитала, инвестированного в предприятие, состоит в том, что этот показатель характеризует прибыль, получаемую вкладчиками капитала с каждого рубля средств (собственных или заемных), вложенных в предприятие.

Дело в том, что для эффективного функционирования предприятия должны соблюдаться определенные соотношения его параметров. Так, себестоимость должна находиться в удовлетворительном отношении к объему реализации, выручка - к вложенному капиталу и т.д. На основе анализа состояния таких критериев и наметившихся тенденций их изменения разрабатываются мероприятия, необходимые для стабилизации благоприятных тенденций или, наоборот, для устранения неблагоприятных. Например, при недостаточных размерах полученной прибыли обращают внимание на необходимость увеличения объема реализации, изменения продажных цен или на высокий уровень издержек, низкую оборачиваемость капитала и т.п. Выработать соответствующие решения можно лишь на основе анализа основных показателей рентабельности.

Наиболее часто используемыми показателями в контексте финансового анализа и управления являются коэффициенты рентабельности активов предприятия, рентабельности реализации, рентабельности собственного капитала. При этом используются различные варианты расчета показателей, часть которых будет рассмотрена ниже. В анализе следует придерживаться выбранного способа расчета, чтобы обеспечить сопоставимость показателей рентабельности в динамике.

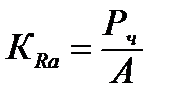

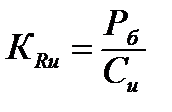

Коэффициент рентабельности всех активов предприятия (рентабельность активов) рассчитывается делением прибыли (чистой или отчетного периода) на среднегодовую стоимость всех активов предприятия:

, где:

, где:

Рч — чистая прибыль;

А — средняя стоимость активов.

Он показывает, сколько предприятие имеет прибыли с каждого рубля активов, независимо от источника привлечения этих средств. Этот показатель является одним из наиболее важных индикаторов конкурентоспособности предприятия. Уровень конкурентоспособности определяется посредством сравнения рентабельности всех активов анализируемого предприятия со среднеотраслевым показателем. Снижение показателя может свидетельствовать о падающем спросе на продукцию предприятия или о перенакоплении активов, в том числе производственных мощностей, оборудования, запасов, или их неэффективном использовании. В целом, это один из наиболее важных показателей, который характеризует так называемую экономическую рентабельность всего используемого капитала (собственного и заемного).

Этот показатель может быть рассчитан в двух вариантах, различающихся величиной прибыли:

а) по чистой прибыли,

б) по прибыли отчетного периода (или даже по прибыли от оперативно-хозяйственной деятельности). Второй вариант используется для того, чтобы устранить влияние на прибыль уплачиваемых налогов и процентов. Он выражает общую способность используемого предприятием капитала генерировать прибыль вне зависимости от конкретного источника финансирования или от изменений в налоговом законодательстве.

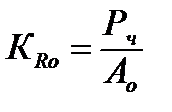

Коэффициент рентабельности основных средств и прочих внеоборотных активов определяется делением чистой прибыли не среднюю величину основных средств и прочих внеоборотных активов:

, где:

, где:

Ао — средняя стоимость основных средств и прочих внеоборотных активов.

Он отражает эффективность использования соответствующих элементов активов, измеряемую величиной прибыли, приходящейся не единицу стоимости средств. Рост этого показателя при снижении рентабельности всех активов свидетельствует об избыточном увеличении оборотных средств, что может быть следствием образования излишних материальных запасов, затоваренности готовой продукцией в результате снижения спроса, чрезмерного роста дебиторской задолженности или денежных средств,

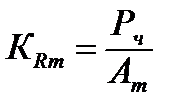

Коэффициент рентабельности текущих активов также определяется в аналитических целях. Он рассчитывается как отношение чистой прибыли к средней величине текущих (оборотных) активов и показывает, какую прибыль имеет предприятие с каждого рубля, вложенного в текущие активы:

, где:

, где:

Ат — средняя величина текущих активов.

Коэффициент рентабельности инвестиций (или, что тоже самое, чистых активов) рассчитывается как отношение балансовой прибыли ко всему инвестированному капиталу (т.е. к валюте балансе, уменьшенной на величину краткосрочных обязательств):

, где:

, где:

Р —прибыль отчетного периода;

Си — средняя величина инвестированного капитала.

Он важен для целей разработки инвестиционной политики.

Данные о средствах, инвестированных в предприятие, могут быть получены по данным баланса как сумма собственного капитала и долгосрочных обязательств (или, что то же самое, как разность общей суммы активов и краткосрочных обязательств). При этом, так же как и при расчете рентабельности всех активов, берется средняя величина за период, что позволяет лучше учесть те изменения, которые произошли вследствие роста, свертывания или каких-либо других перемен в деятельности предприятия.

В практике финансового анализа, особенно зарубежной, показатель рентабельности инвестиций (чистых активов) часто рассматривается как способ оценки эффективности управления инвестициями. При этом считается, что, поскольку руководство компанией не может влиять на величину уплачиваемого налога на прибыль, в целях более обоснованного подхода в числителе используется величина прибыли до уплаты налога. Однако этот коэффициент может рассчитываться и по чистой прибыли.

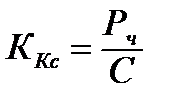

Коэффициент рентабельности собственного капитала (отношение чистой прибыли к среднегодовой стоимости собственного капитала) позволяет определить эффективность использования капитала, инвестированного собственниками, например, с целью сравнения с другими возможными способами получения дохода от инвестиций.

Он рассчитывается по формуле:

, где:

, где:

С — средняя стоимость собственного капитала.

Инвесторы (акционеры) вкладывают в предприятие свои средства с целью получения прибыли, поэтому с точки зрения акционеров наличие прибыли на вложенный капитал служит наилучшей оценкой результатов хозяйственной деятельности. Рентабельность собственного капитала показывает так называемую финансовую рентабельность, т.е. сколько денежных единиц чистой прибыли заработала каждая денежная единица, вложенная собственниками предприятия). Динамика показателя оказывает влияние на уровень котировки акций компании на фондовых биржах.

Имея в виду особую важность данного показателя для оценки финансового положения предприятия, следует обратить внимание на способ его расчета. Числитель — чистая прибыль — отражает прибыль собственников, то есть тот конечный остаток, который поступает в распоряжение предприятия после покрытия всех издержек, платежей и налогов. В чистой прибыли находят отражение действия предпринимателей и налоговых органов по урегулированию результата: в успешные для предприятия годы отчисления возрастают, в периоды снижения деловой активности они уменьшаются, что дает более ровное движение показателя. Знаменатель отражает капитал, предоставленный собственниками в распоряжение предприятия. Он включает: уставный, капитал; добавочный капитал; фонды и резервы; нераспределенную, прибыль. Расчет по среднегодовой величине более точен, чем по состоянию на определенную дату, поскольку отражает процесс формирования прибыли в течение анализируемого периода.

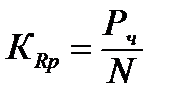

Коэффициент рентабельности реализации (рентабельность, продаж) рассчитывается посредством деления прибыли (отчетного периода или чистой) на сумму полученной выручки и показывает, сколько прибыль имеет предприятие с каждого рубля продаж. Этот коэффициент нередко рассматривается в качестве критерия оценки, эффективности управления. Различаются два основных показателя рентабельности реализации:

1) из расчета по прибыли отчетного периода от реализации;

2) из расчета по чистой прибыли.

Первый показатель отражает изменения в политике ценообразования и способность предприятия контролировать себестоимость продукции, т.е. ту часть средств, которая необходима для оплаты текущих операционных расходов. Рост рентабельности реализации является следствием роста цен при постоянных затратах на производство продукции (работ, услуг) или снижения затрат при постоянных ценах. Уменьшение коэффициента свидетельствует о снижении цен при постоянных затратах на производство или о росте затрат при постоянных ценах, т.е. о снижении спроса на продукцию предприятия. Динамика коэффициента может свидетельствовать о необходимости пересмотра цен или усилении контроля за использованием материально-производственных запасов. В ходе анализа этого показателя следует учитывать, что на его уровень существенное влияние оказывают применяемые методы учета материально-производственных запасов.

Наиболее широкое применение в финансовом анализе имеет второй показатель рентабельности продаж (оборота), определяемый как отношение чистой прибыли (Рч) на сумму полученной выручки (N)

.

.

Он показывает способность менеджеров успешно управлять предприятием, покрывая себестоимость товаров и услуг, общепроизводственные и общехозяйственные затраты, а также издержки на выплату процентов и др., и поэтому выражает самую суть эффективности с позиции затрат и цен. Этот коэффициент может рассчитываться и по прибыли отчетного периода. Такой вариант используют, исходя из предположения о том, что он нагляднее показывает эффективность производственной деятельности, не подвергаясь искажениям из-за особенностей налоговой системы.

Рассмотренные выше показатели рентабельности можно условно разделить на три группы. Мы видели, что первые три коэффициента рентабельности рассчитываются по отношению к элементам активной, а последующие два — к элементам пассивной части баланса предприятия. В первом случае, таким образом, анализу подвергается то, как менеджеры используют суммарную величину активов предприятия или их часть (чистые активы), иначе говоря, эффективность использования производственно-хозяйственных ресурсов предприятия. Поэтому в данном случае говорят об экономической эффективности функционирования предприятия.

Вторая группа коэффициентов рентабельности имеет дело с финансовыми ресурсами, показываемыми в пассивной части баланса предприятия, и отражает, таким образом, финансовую эффективность его работы. Финансисты внимательно следят за тем, какая прибыль получена предприятием на зафиксированную стоимость инвестиций акционеров. Отслеживается динамика нескольких ключевых показателей, отражающих прибыльность предприятия по отношению к вложенным в него средствам: либо ко всему инвестированному капиталу, либо к собственному капиталу, а для акционерных обществ и к акционерному капиталу (последний показатель широко распространен в зарубежной практике).

Наконец, третья группа показателей рентабельности, состоящая из коэффициентов рентабельности реализации, служит ключевым аналитическим инструментом оценки воздействия цен и затрат, их динамики и структуры, соответствующих управленческих стратегий и решений на конечные результаты деятельности предприятия. Отличительной особенностью этих коэффициентов является то, что данные для их расчета берутся из отчета о прибылях и убытках.

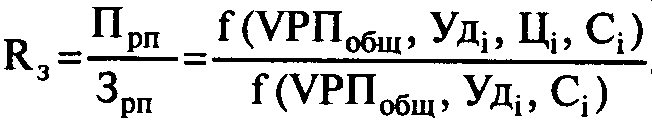

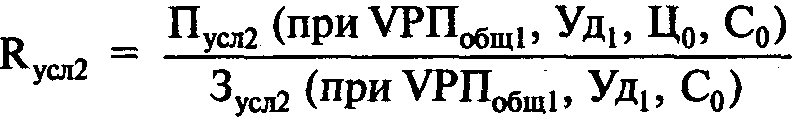

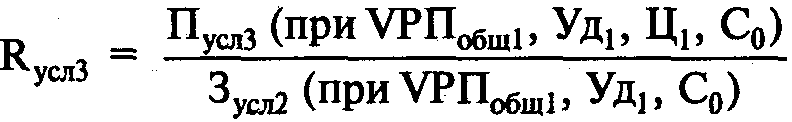

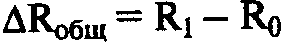

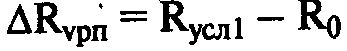

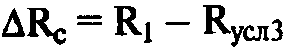

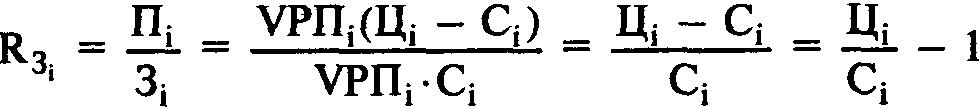

Уровень рентабельности продукции (коэффициент окупаемости затрат), исчисленный в целом по предприятию зависит от трех основных факторов первого уровня: изменения структуры реализованной продукции, ее себестоимости и средних цен реализации.

Факторная модель этого показателя имеет следующий вид:

Расчет влияния факторов первого уровня на изменение рентабельности в целом по предприятию можно выполнить способом цепных подстановок:

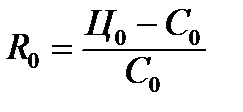

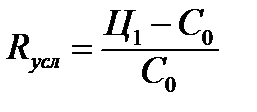

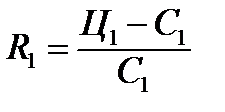

Затем следует сделать факторный анализ рентабельности по каждому виду продукции. Уровень рентабельности отдельных видов продукции зависит от изменения среднереализационных цен и себестоимости единицы продукции:

Рассчитаем влияние этих факторов на изменение уровня рентабельности изделия способом цепной подстановки:

;

;

;

;

Аналогичные расчеты делаются по каждому виду товарной продукции.

7.8. Анализ распределения и использования прибыли. Маржинальный анализ

После уплаты налогов прибыль распределяется следующим образом: одна часть используется на расширение производства (фонд накопления), другая - на капитальные вложения в социальную сферу (фонд социальной сферы), третья -на материальное поощрение работников предприятия (фонд потребления). Создается также резервный фонд предприятия.

Для повышения эффективности производства очень важно, чтобы при распределении прибыли была достигнута оптимальность в удовлетворении интересов государства, предприятия и работников. Государство заинтересовано получить как можно больше прибыли в бюджет. Руководство предприятия стремится направить большую сумму прибыли на расширенное воспроизводство. Работники заинтересованы в повышении оплаты труда.

В процессе анализа необходимо изучить динамику доли прибыли, которая идет на самофинансирование предприятия и материальное стимулирование работников и таких показателей, как сумма самофинансирования и сумма капитальных вложений на одного работника, сумма зарплаты и выплат на одного работника. Причем изучать их надо в тесной связи с уровнем рентабельности, суммой прибыли на одного работника, и на один рубль основных производственных фондов. Если эти показатели выше, чем на других предприятиях, или выше нормативных для данной отрасли производства, то имеются перспективы для развития предприятия.

Кроме того, в процессе анализа необходимо изучить выполнение плана по использованию прибыли, для чего фактические данные об использовании прибыли по всем направлениям сравниваются с данными плана и выясняются причины отклонения от плана по каждому направлению использования прибыли.

Основными факторами, определяющими размер отчислений в фонды накопления и потребления, могут быть изменения суммы чистой прибыли (Пч) и коэффициента отчислений прибыли в соответствующие фонды (Кi).

Сумма отчислений прибыли в фонды предприятия равна произведению двух факторов: Фi = Пч.Кi. Значит, для расчета их влияния можно использовать один из приемов детерминированного фактора анализа

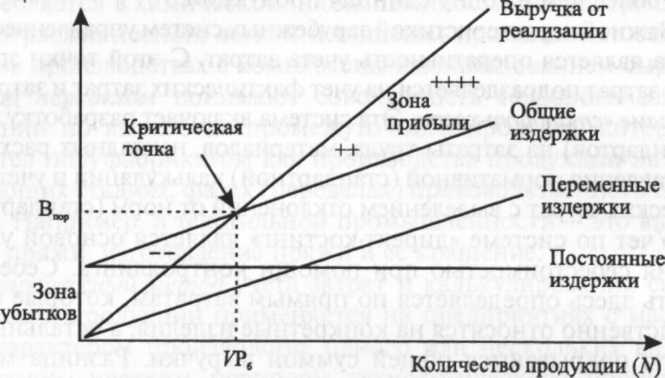

Ситуация, когда общие издержки производства равны величине объема реализации продукции, называется порогом рентабельности, а точка пересечения – точкой безубыточности.

Безубыточность - это состояние, когда бизнес не приносит ни прибыли, ни убытка. Это выручка, которая необходима для того, чтобы предприятие начало получать прибыль.

Рисунок. График определения точки безубыточности

Координата точки безубыточности (VPб) по оси ординат показывает объем реализации в натуральном выражении, при котором прибыль равна нулю.

Координата точки по оси абсцисс отражает пороговую выручку (Впор), размер которой позволяет достичь уровня порога рентабельности.

Выделяют зону прибыли и зону убытков. Разница между фактической и пороговой выручкой позволяет определить запас финансовой прочности предприятия.

Для аналитического определения точки безубыточности введем следующие обозначения:

Ц- цена единицы продукции, р.;

VPст — объем реализации в стоимостном выражении, p.;

VP, VPб — соответственно объем реализации и безубыточный объем реализации в натуральных единицах измерения;

Зпер — переменные издержки (затраты) на единицу продукции, р.;

Зпост- постоянные издержки на весь объем производства, р.;

Зобщ— общие издержки производства, включающие постоянные и переменные издержки на весь объем производимой продукции, р.

Если объем реализации в стоимостном выражении (VPCT) определяется по формуле: VPCT = Ц·VP,

а общие издержки - по формуле 30бщ = Зпост + Зпер ·VP, то в точке безубыточности объем реализации будет равен общим издержкам:

Ц·VРб= Зпост+ ЗперVРб

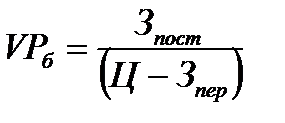

Тогда безубыточный объем реализации (порог рентабельности), при котором прибыль равна нулю, можно определить по формуле

,

,

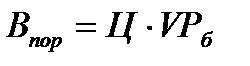

Пороговую выручку можно определить так:

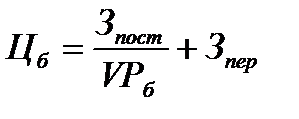

Критическую цену реализации единицы продукции для точки безубыточности можно определить по формуле:

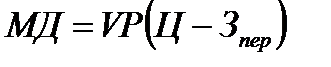

Разница между ценой и удельными переменными затратами является маржинальным доходом на единицу продукции (валовая маржа). Общий маржинальный доход (МД) при общем объеме реализации определяется по формуле

Либо выручка от реализации – переменные затраты на весь выпуск

Из данной формулы видно, что предприятие имеет потенциальную возможность влиять на общую выручку от реализации и прибыль путем изменения переменных издержек и объемов реализации.

Финансовый менеджер должен сопоставить фактический объем продаж (производства) и порог рентабельности.

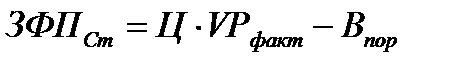

Если фактический объем производства превышает порог рентабельности, то предприятие по данному товару имеет запас финансовой прочности (устойчивости) (ЗФП).

- в натуральных единицах:

- в денежных единицах:

- в процентах

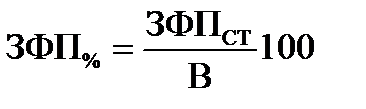

7.9. Методика определения резервов роста прибыли и рентабельности

Основные источники резервов увеличения суммы прибыли (которые определяются по каждому виду продукции): увеличение объема реализации продукции, снижение ее себестоимости, повышение качества товарной продукции, реализация ее на более выгодных рынках сбыта и т.д. (рис. 10).

Рис.10. Основные направления поиска резервов увеличения прибыли от реализации продукции.

Для определения резервов роста прибыли за счет увеличения объема реализации продукции необходимо выявленный ранее резерв роста объема реализации (Р↑VРП) умножить на фактическую прибыль (П'i 1) в расчете на единицу продукции соответствующего вида:

Р↑Пvрп = ∑(Р↑VРПi ∙ П'i 1).

Подсчет резервов роста прибыли за счет снижения себестоимости товарной продукции и услуг (Р↑Пс) осуществляется следующим образом: предварительно выявленный резерв снижения себестоимости (Р↓С) каждого вида продукции умножается на возможный объем ее продаж с учетом резервов его роста:

Р↑Пс = ∑Р↓С1 (Р↑VРПi 1 + Р↑VРПi).

Подсчет резервов роста прибыли за счет повышения качества продукции производится следующим образом: планируемое изменение удельного веса каждого сорта (ΔУД i,) умножается на отпускную цену соответствующего сорта (Цi,), результаты суммируются и полученное изменение средней цены умножается на планируемый объем реализации продукции с учетом резервов его роста:

Р↑П = ∑ (ΔУдi ∙ Цi) ∙ (VРПi 1 + Р↑VРПi).

Аналогично подсчитываются резервы роста прибыли за счет изменения структуры рынков сбыта, каналов и сроков реализации продукции. В заключение анализа необходимо обобщить все выявленные резервы роста прибыли по каждому виду продукции и в целом по предприятию.

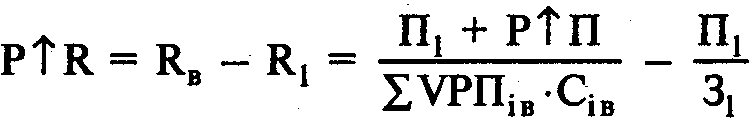

Основные источники резервов повышения уровня рентабельности продукции — увеличение суммы прибыли от реализации продукции (Р↑П) и снижение ее себестоимости (Р↓С). Для подсчета резервов может быть использована следующая формула:

где Р↑R — резерв роста рентабельности;

Rв — возможный (прогнозируемый) уровень рентабельности;

R1 — фактический уровень рентабельности;

П1 — фактическая сумма прибыли отчетного периода;

Р↑П — резерв роста прибыли от реализации продукции;

VРПв — возможный объем реализации продукции с учетом вы-

явленных резервов его роста;

Сiв — возможный уровень себестоимости i-х видов продукции с учетом выявленных резервов снижения;

З1 — фактическая сумма затрат по реализованной продукции.

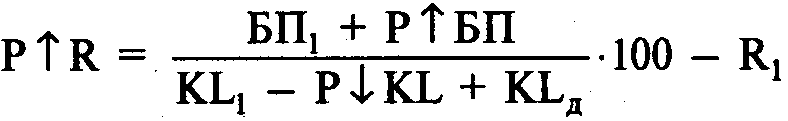

Резерв повышения уровня рентабельности совокупного капитала может быть определен по формуле:

где БП — сумма прибыли отчетного периода;

Р↑БП — резерв увеличения суммы прибыли отчетного периода;

КLi — фактическая среднегодовая сумма основного и оборотного капитала в отчетном периоде;

Р↓КL — резерв сокращения суммы капитала за счет ускорения

его оборачиваемости;

КLд — дополнительная сумма основного и оборотного капитала, необходимая для освоения резервов роста прибыли.

Тема 8. АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ

8.1. Значение, задачи и содержание анализа фина

Дата добавления: 2016-06-15; просмотров: 8600;